❶ 글로벌 해상풍력 시장 및 정책 동향

가. 운영현황

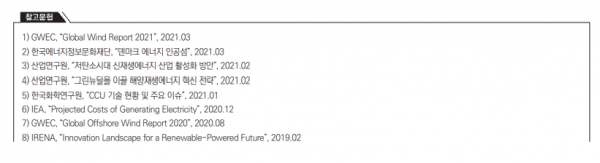

글로벌 해상풍력은 영국과 독일이 시장을 주도하고 있으며 중국이 급속히 성장 중이다. 2019년 신규 설치 용량은 6,145MW였으며 지난해 상반기에는 2,535MW가 설치됐는 데 이는 2019년 대비 41%에 해당한다. 지난해 상반기까지의 글로벌 해상풍력 누적 설치 용량은 2만 9,840MW로 영국, 독일, 중국이 전 세계 해상풍력 설비의 82%를 차지하고 있다. 현재 국내에서 운영 중인 해상풍력 단지는 총 6개 132.5MW며 발전사업허가를 취득해 추진 중인 사업은 27개 단지 약 4.2GW다.

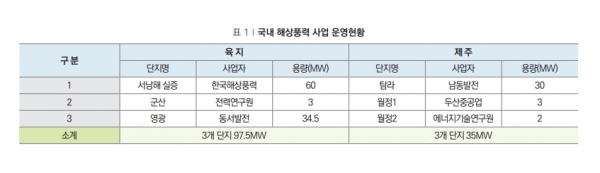

전 세계적으로 해상풍력 사업은 터빈 대형화에 따른 발전량 증가로 경제성이 개선되고 있다. 해상풍력 터빈 1기의 평균 용량은 2010년 3MW 수준이었으나 최근 10MW급 터빈이 상용화됐으며 향후 12MW급도 도입될 예정이다. 또한 2017년 유럽의 해상풍력 평균 이용률은 41.7%였으며 덴마크는 46.8%를 기록했다. 국내 서남해 실증단지 및 한림해상풍력 의 계획 이용률은 약 29%로 유럽 평균의 약 70% 수준이다.

나. 고정식 해상풍력 보급 전망

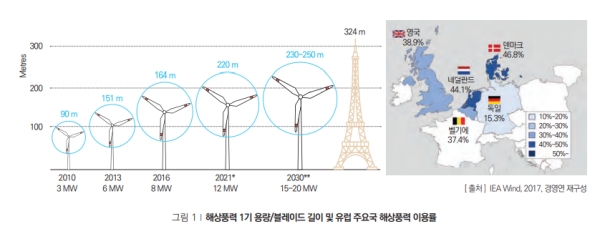

2030년 글로벌 신규 설치 용량은 30.9GW, 누적 용량은 약 230GW에 달할 것으로 예상되며 중국의 지속적 성장이 예상된다(59GW, 전체의 25.7%).

유럽은 2030년 영국, 독일, 네덜란드, 덴마크의 해상풍력 보급 비중이 전체의 69%를 차지하며 영국과 독일이 시장을 주도할 것으로 전망된다. 특히 프랑스는 지난해 해상풍력 설비를 보유하고 있지 않았지만 2030년까지 9GW 보급을 목표로 설정해 빠른 성장이 기대된다. 영국은 기후변화위원회 주도로 2030년까지 최소 40GW 보급계획 수립을 권고했으며 독일은 해상풍력법 개정안을 승인해 2030년 20GW에서 2040년 40GW의 해상풍력 보급 계획을 수립했다.

아시아는 중국을 선두로 일본, 대만 및 우리나라가 해상 풍력 보급을 적극적으로 추진하고 있다. 중국은 2019년 1.0GW를 건설한 이후 글로벌 해상풍력 시장의 선두를 차지했다. 풍황 조건이 뛰어난 해역이 중국해에 집중되어 있고 Goldwind 등 터빈 제조사의 가격 경쟁력 강화로 미국, 영국, 독일과 함께 Big Market이 될 것으로 예상된다. 또한 2025년부터 2030년까지 인도(4.2GW)와 베트남(5.2GW) 에서도 설치 용량 급증이 전망된다.

미국은 2020년대 중반 이후 본격적으로 확대할 예정으로 2030년까지 22.6GW 보급 목표를 수립했다. 미국의 해상풍력은 버지니아, 뉴욕, 매사추세츠, 노스캐롤라이나, 코네티컷 및 뉴저지 등 동부 해안의 6개 주에서 주도하고 있다.

다. 부유식 해상풍력 보급 전망

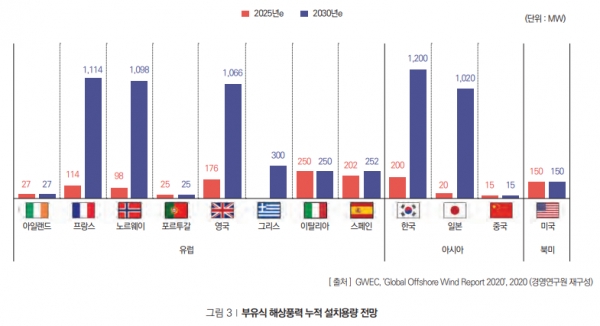

부유식 해상풍력은 2009년 세계 최초로 운전을 시작한 이후 현재 약 136MW가 보급됐다. 향후 10년 동안 6.2GW의 부유식 해상풍력이 보급될 것으로 전망되며 현재 영국, 포르투갈, 일본, 프랑스, 노르웨이가 적극적으로 보급을 추진하고 있다. 우리나라는 계획상으로 2030년 글로벌 부유식 해상풍력 최다 설비 보유국이 될 예정이다.

부유식 해상풍력은 2030년 전 세계 해상풍력 설비에서 약 6%를 차지할 것으로 전망되며 보급 확대를 위해서는 부유체 설계와 생산 모듈화 부분의 경제성 확보가 필요하다.

해외에서는 전력 유틸리티뿐만 아니라 석유 대기업에서도 부유식 해상풍력 참여가 활발하다. 노르웨이 국영 석유회사인 에퀴노르는 부유식 해상풍력의 선구자로 최근 Shell 및 Total과 같은 메이저 석유회사와 협력을 추진하고 있다. 또한 ‘Hywind Tempen’과 스페인, 그리스 및 우리나라의 프로젝트에도 참여할 예정으로 최근 석유공사와 800MW 개발을 위한 기상 데이터 측정을 위해 Lidar 설치를 시작했다.

RWE Renewables는 노르웨이에서 Shell과 ‘TetraSpar’ 프로젝트를 공동으로 수행했고 Iberdrola도 노르웨이 ‘Flagship’프로젝트 컨소시엄을 주도했다. 유틸리티인 EDF는 25MW급 ‘Provence Ground’, EnbW는 ‘Nezzy2’프로젝트 기술 개발을 지원했다.

라. 해상풍력 정책 및 가격 동향

영국은 2030년까지 40GW의 해상풍력을 보급해 발전 량 비중을 국가 총 발전량의 1/3까지 늘릴 계획이다. 또한 2013년 해상풍력 기술연구센터인 ‘ORE Capapult’를 설립해 부품 테스트, 지반조사, 자원평가 등 필요한 전문기술 확 보에 주력하고 있다. 뿐만 아니라 부유식 해상풍력 등 차세대 터빈 제조에 1억 6,000만 파운드를 투자할 계획도 발표 했으며 건설, 항만, 제조업, 공급망 부문에서 2030년까지 최대 6만 개의 일자리 창출을 기대하고 있다.

독일은 재생에너지 보급을 확대하는 재생에너지법 개정안을 발표했으며 2030년 재생에너지 발전량 비중을 기존 50%에서 65%까지 확대해 연간 약 1GW의 해상풍력 발전 설비 보급이 요구되고 있다. 개정안에 따라 독일은 2050년 전력부문 탄소중립 달성을 규정했으며 목표 달성을 위해서는 전력망 확충에 대한 추가적인 계획수립이 필요하다.

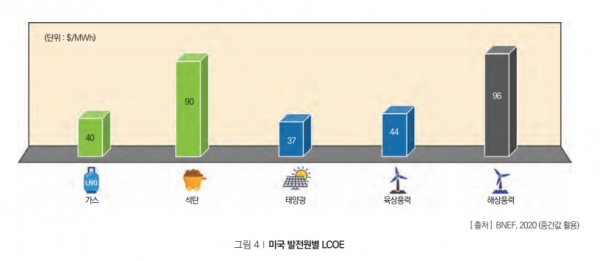

미국은 다른 발전원보다 해상풍력의 발전원가가 비싸 보급 부진이 지속되고 있다. 2019년부터 지난해까지 약 164GW의 신재생 발전설비가 보급됐으나 해상풍력은 로드아일랜드 주의 30MW가 유일하다. 미국은 해상풍력 대비 발전 비용이 50% 미만인 육상풍력과 태양광이 신재생 성장을 주도해 왔으나 2016년 이후 연방정부의 계획입지제도, 주정부의 수익보장제도가 마련되며 해상풍력 보급 확대를 적극 적으로 추진하고 있다.

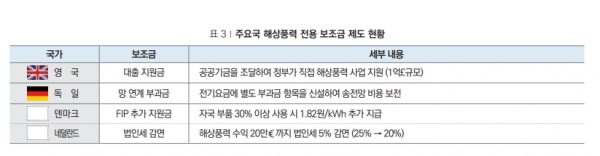

유럽 주요국은 재생에너지 지원정책으로 RO, FIT, FIP 제도를 운영하고 있으며 해상풍력 전용 보조금도 지급하고 있다. 영국은 RO와 CfD를 병행하고 있으나 2017년 이후 RO는 만료돼 신규 참여가 불가하다. 독일, 덴마크, 네덜란드는 FIT에서 FIP로 전환해 운영하고 있으며 재생에너지 사업자는 고정가격으로 전력을 판매해 안정적으로 수익 확보가 가능하다.

❷ 해상풍력 기술 동향

가. 에너지 섬

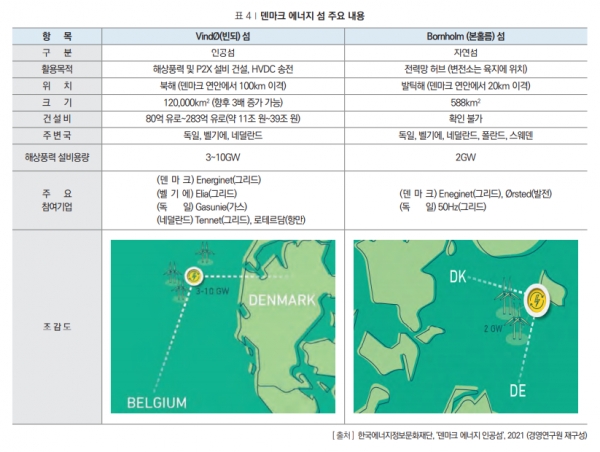

덴마크는 ‘기후행동계획 2020’에서 세계 최초의 에너지 섬 건설과 2050년까지 북해의 석유·가스 생산 중단 및 청정에너지로의 전환을 발표했다. 에너지 섬은 인근 해상풍력 단지와 연계해 전력 생산 및 송전망 허브로 활용하는 것이 주요 목적이며 덴마크는 2030년까지 2개의 에너지 섬 구축계획을 발표했다. 해상풍력 단지의 초과 전력은 그린수소 등 녹색 연료로 전환해 항공·선박·대형 트럭에 공급함으로써 수송부문에서의 재생에너지 활용성 확대에도 기여할 수 있다. 또한 에너지 섬은 여러 개의 해상풍력 단지를 연결해 자국과 주변국에 전력을 공급할 수도 있다. 덴마크는 독일, 벨기에, 네덜란드 등 주변국과 국가 간 전력망 연계 협정뿐만 아니라 향후 구속력 있는 합의도 체결할 예정이다.

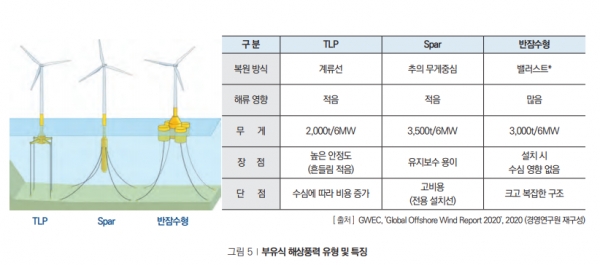

나. 부유식 해상풍력

부유식 해상풍력은 1970년대에 최초로 개념이 도입됐으며 2000년대 MW급 시범 설치를 거쳐 2017년 상업 운전을 시작했다. 부유식 해상풍력은 부유체 위에 터빈을 설치하는 기술로 해저 지반에 기초구조물을 설치하는 고정식과 대비되는 개념이다. 부유식 해상풍력은 50m 이상의 깊은 수심에서도 건설 가능하며 특히 고풍속·외해 지역에서 효과적이다. 일반적으로 고정식보다 이용률이 높으며 노르웨이 2.3MW 데모 터빈의 10년간 운영 실적 분석 결과, 이용률이 약 56%로 고정식 대비 15%p 높은 것으로 나타났다.

국내에서는 울산광역시에서 부유식 해상풍력 건설을 추진 중이며 2021년 생산종료 예정인 동해가스전을 해상변전소 및 O&M을 위한 현장 기지로, 가스 배관은 전력 케이블로 활용하는 방안을 구상했다(2024년 1단계 200MW, 2030 년 2단계 1GW 단지 조성이 목표).

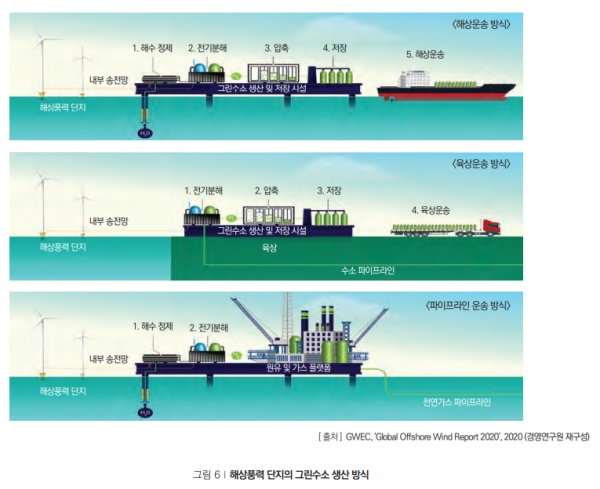

다. Power to X (P2G)

해상풍력 단지로부터 생산되는 그린수소의 활용도 확대 및 경제성 개선도 기대되고 있다. 그린수소는 산업 공정에 사용되는 메탄올이나 암모니아 등의 화학 물질을 생산하거나 CO₂와 결합해 석유로부터 얻는 연료 및 화학제품의 생산을 대체할 수 있다.

현재는 전기분해를 위한 전해조 설비구축 등 투자비가 많이 소요돼 그린수소 가격이 약 $2.5~6.8/kg이지만 2050년에는 $0.8~1.6/kg으로 점차 감소할 것으로 전망된다. 해상풍력의 경제성이 개선됨에 따라 그린수소 생산단가도 지속적인 하락이 기대되며 투자비 지원과 같은 재정적 인센티브와 규모의 경제 효과에 의한 가격 경쟁력 확보가 필요하다.

❸ 해외 주요국 해상풍력 배후항만

가. 덴마크 ‘에스비에르

덴마크는 2003년부터 2017년까지 약 3,000억 원을 투자해 에스비에르에 10만㎡의 배후항만을 조성했다. 에스비에르 항만은 세계 최초의 대규모 해상풍력 단지인 Horns Rev1(160MW, 2002년) 건설 시 배후항만으로 운영됐으며 이후 급속히 성장했다. Hons Rev2(209MW, 2010년), Hons Rev3(406MW, 2019년) 및 주변국 해상풍력 건설이 이어지며 현재까지 약 15GW 규모의 해상풍력 부품을 조달했는데 이는 유럽 전체 물동량의 80% 수준이다.

에스비에르는 해상풍력 배후항만 구축을 통해 지역 내 1만 3,500개 이상의 에너지 관련 일자리와 250개 기업을 유치했다. 또한 인프라 투자기업인 ‘Infranode’는 에스비에르의 해상풍력 터빈 제조 인프라에 약 1,800억 원 투자 계획을 발표했으며 약 2,000개의 고용 창출 효과를 기대하고 있다.

나. 독일 ‘브레머하펜’

독일 브레머하펜 항은 기존 조선업, 수산업 등의 침체로 2040년까지 해상풍력 배후항만으로 전환계획을 수립했으며 기업과 연구소 등을 유치하고 교육기관과도 연계했다. 독일은 2030년까지 약 25~30GW의 해상풍력 보급을 계획하고 있으며 해상풍력 단지 건설을 위한 지원 배후항만은 지자체가 주도하고 있다. RWE Innogy는 브레머하펜 항을 해상풍력 전용 항만으로 활용 중이며 Alpha Ventus(60MW, 2010) 풍력단지 건설 시 RWE, E.ON, Vattenfall이 제작한 터빈 12기 모두 브레머하펜 항만에서 지원했다. 또한 프라운호퍼 해상풍력 연구소, 블레이드 성능센터 등 우수 연구 기관을 항만에 유치했고 브레머하펜 지역 대학인 브레머하펜 응용과학대학교에 ‘Wind Energy’ 학위과정 개설, 직업훈련기관의 기술 인력양성 및 재교육을 시행하고 있다.

브레머하펜 항은 연간 최대 640개의 터빈과 기초구조물 처리가 가능하다. 또한 유휴부지와 시설을 해상풍력 지원 배후항만으로 전환하고 4개 부두 중에서 최대 3개 부두를 해상풍력 전용으로 사용할 예정이다.

다. 일본 ‘기타큐슈’

일본은 ‘Green Energy Port Hibiki’ 프로젝트를 통해 기타큐슈 지역에 220MW급 해상풍력 단지를 건설할 예정으로 해상풍력 배후항만은 기타큐슈의 히비키-나타 부두를 선정했다. 부지 면적은 약 6만㎡로 국토교통성은 발전 사업자들이 안정적으로 항만시설을 이용할 수 있도록 항만법을 개정, 항만 임대 기간을 기존 20년에서 30년까지 확대했다.

❹ 주요 유틸리티 해상풍력 비용 절감 전략

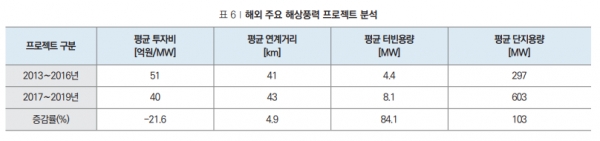

가. 투자비

해상풍력 단지는 주로 터빈 대형화 및 대규모 단지 조성을 통한 규모의 경제를 통해 투자비를 절감하고 있다. 2012년 이전에는 연계 거리에 비례해 투자비가 증가했으나 2013년 이후에는 터빈 및 단지 용량에 비례한 투자비 감소 경향이 뚜렷하게 나타나고 있다. 또한 2017~2019년 프로젝트는 2013~2016년 프로젝트 대비 터빈 및 단지 용량이 1.8배 증가한 반면, 투자비는 약 22% 감소했다.

많은 해상풍력 프로젝트가 유틸리티 직접 사업방식(내부자금 직접 조달)으로 추진되고 있다. 유틸리티 직접 사업은 신속한 내부 의사결정이 가능해 간접사업 대비 금리 및 수수료 등 금융비용 부담이 적어 자금 조달에 유리한 장점이 있다. 2002년 이후 시행된 RWE, Ørsted 및 Vattenfall의 57개 프로젝트 중 직접 사업이 40개지만 간접사업은 17개에 불과하다.

나. 운영비

해상풍력 단지 건설 초기에는 터빈 제작사가 O&M을 제공했으나 이후 유틸리티에서 전담하는 경향이 두드러지고 있다. 터빈 제작사는 제품 보증 차원에서 2~5년 동안 O&M을 제공하지만 제품 보증기간 이후에는 유틸리티가 직접 O&M을 수행하여 운영비 절감을 도모하고 있다. 장기적으로는 터빈 제작사와 공동으로 O&M을 수행하고 직접 수행 비중 확대가 필요하다. RWE, Ørsted 및 Vattenfall의 57개 프로젝트 중 22개 프로젝트에서 직접 O&M을 수행하고 있다. 기술력 축적과 일자리 창출 효과 고려 시 별도 전문회사 설립도 가능하다.

이순정 한국전력공사 경영연구원 선임연구원 keaj@kea.kr